Autor: Thomas Piketty

Las sociedades capitalistas modernaas han ampliado la desigualdad social y resultan incompatibles con los valores democráticos. La búsqueda de alternativas resulta imperiosa pero a la vez compleja, dado que las élites financieras pueden apoderarse de las instituciones necesarias para ejercer el poder regulatorio.

Tu nuevo libro, Le capital au XXIe siècle (2013), sintetiza los resultados de un impresionante programa de investigación que utiliza un enfoque comparativo, a largo plazo[1]. Los resultados para diferentes países en términos de distribución de la riqueza son notablemente uniformes; suponen un desafío tanto a las teorías de la «convergencia» como a la idea de que los niveles de desigualdad tienden a disminuir con el tiempo. ¿Cómo explicas la relativa falta de especificidades nacionales y hasta qué punto pueden estos resultados a largo plazo servir para predecir el futuro?

LE CAPITAL AU XXIE SIÈCLE esboza un marco interpretativo general para unos datos que han sido recogidos por todo un equipo. Es un trabajo muy diferente al libro que escribí en 2001 sobre las rentas superiores en Francia: se ocupa de veinticuatro países en vez de uno solo, abarca un periodo de varios siglos y considera la riqueza tanto en términos de activos como de rentas[2]. Los activos son importantes porque los datos disponibles nos permiten tener una visión más a largo plazo de las desigualdades de riqueza; el impuesto sobre la renta no se estableció en la mayoría de los países occidentales hasta principios del siglo XX, de manera que sobre esa base no podemos retroceder lo suficiente como para situar las dos guerras mundiales en una perspectiva adecuada. Trasladar el centro de atención desde las rentas a los activos, incluyendo la riqueza heredada, nos permite transformar el modelo de investigación y profundizar en el marco temporal hasta la Revolución Industrial, estudiando las dinámicas que actuaban en el siglo XIX. Esta ampliación de la perspectiva hubiera sido imposible sin la ayuda de mis colegas.

En cuanto a las similitudes entre países, hay que extraerlas de los datos y establecerlas en el análisis. He intentado hacerlo así sin pasar por alto las historias nacionales de la riqueza, por ejemplo, el papel desempeñado por el capital procedente del tráfico de esclavos en Estados Unidos, por el modelo renano en Alemania o por la magnitud de la deuda nacional británica en el siglo XIX, que aumentó la riqueza privada creando unos rentistas financieros que se añaden a los preexistentes rentistas de la tierra. La situación era muy diferente en Francia porque la deuda nacional fue liquidada varias veces y la nacionalización desempeñó un papel fundamental. Por ello, cada país tiene sus propias especificidades y su propia historia cultural. Las respuestas nacionales a la desigualdad también dependen de cómo se percibe el propio país en relación a otros. Por ejemplo, Estados Unidos a menudo ha justificado su desigualdad interior contrastándola con la desigualdad europea. O bien Europa ha sido considerada la tierra de los privilegios –lo que condujo a que Estados Unidos estableciera un impuesto sobre las rentas más altas a principios del siglo XX para evitar parecerse a la vieja Europa, a la que consideraban extremadamente desigual– o, a la inversa, Estados Unidos ha denunciado el colectivismo e igualitarismo europeo, como ha sucedido en las últimas décadas. Cada país considera su propio modelo como intrínsecamente más justo.

Mi énfasis sobre ciertas leyes universales, como la relación entre la tasa de crecimiento y los rendimientos del capital, no implica ninguna creencia en un absoluto determinismo económico, sino todo lo contrario. Sin embargo, las similitudes no pueden ignorarse. En el siglo XX los Estados europeos compartieron la experiencia de las dos guerras mundiales. Las dinámicas de la desigualdad evolucionaron similarmente en todos ellos: las diferencias crecieron rápidamente durante la belle époque, con una desconocida concentración de riqueza que a partir de 1914 fue disminuyendo gradualmente debido a las transformaciones sociales producidas por el conflicto, la descolonización y el desarrollo del Estado del bienestar.

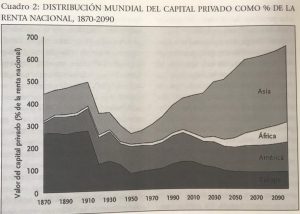

Pero desde la década de 1980 han vuelto a crecer de nuevo. En 1914-1918 y 1939-1945 los países sufrieron diferentes grados de destrucción material, pero, en última instancia, las conmociones políticas y las cargas de los gastos de guerra tuvieron similares efectos sobre sus economías. Así sucedió con Gran Bretaña, por ejemplo, que sufrió menos destrucción que Francia o Alemania, pero que, no obstante, surgió de la Segunda Guerra Mundial con una gran reducción de su riqueza privada. Durante los trente glorieuses, esta reducción de los niveles de riqueza privada condujo a la ilusión de que habíamos entrado en una nueva fase del capitalismo, en una clase de capitalismo sin capital o por lo menos sin capitalistas. Pero el capitalismo no había sido estructuralmente reemplazado; se trataba esencialmente de una transitoria fase de reconstrucción. La riqueza fue restaurada, aunque gradualmente. Solamente ahora, a principios del siglo XXI, encontramos los mismos niveles de riqueza que en los años anteriores a la Primera Guerra Mundial: alrededor de seis veces la renta nacional anual en comparación con poco más del doble de la renta nacional en la década de 1950.

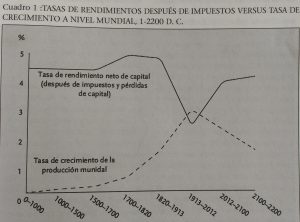

Desde luego, las diferencias nacionales se mantienen; por ejemplo, en Alemania la tasa de valorización del capital ha sido más baja que en Francia, entre otras cosas, porque en el modelo renano la propiedad empresarial está dividida entre accionistas y empleados. Sin embargo, a pesar de ello sigue habiendo tendencias generales, especialmente el que las tasas de crecimiento sean inferiores a los rendimientos del capital, y, en consecuencia, haya una tendencia a que las desigualdades aumenten en vez de disminuir. Con la excepción del siglo XX así ha sucedido durante largos periodos de la historia humana (cuadro 1).

La tesis de la convergencia, que plantea que la desigualdad disminuirá automáticamente a medida que el capitalismo se desarrolle, tiene unos frágiles fundamentos teóricos y empíricos. Se basa fundamentalmente en una hipótesis formulada por Simon Kuznets en la década de 1950. Kuznets observó una reducción de las diferencias de ingresos en Estados Unidos entre 1910 y 1940; los economistas querían creer en estos optimistas resultados y los convirtieron en una ley. En realidad, esa reducción de las desigualdades se debía en gran parte a las guerras mundiales, pero la gente asumió que había algún mecanismo teórico universal que producía una tendencia hacia la armonía. Otro factor fue que realmente ha habido muy pocos estudios históricos sobre la desigualdad, en parte debido a la separación académica entre la historia y la economía.

He intentado ofrecer una visión equilibrada sobre las dinámicas en funcionamiento. Desde luego hay algunas fuerzas hacia la convergencia; la más llamativa, la difusión del conocimiento. Actualmente, los niveles de producción per cápita son muy similares entre los países capitalistas avanzados, Europa, Estados Unidos y Japón; la renta per cápita anual está alrededor de los 30.000 euros en todos estos países. Las diferencias son mínimas, a pesar de las grandes variaciones de los modelos sociales nacionales y de los tipos impositivos. Es posible que este proceso de convergencia continúe e incluya igualmente a algunos de los países emergentes. Pero, si nos fijamos en las dinámicas de la riqueza, hay unas enormes presiones hacia la divergencia tanto dentro de los países como a escala global (cuadro 2). En un mundo de débil crecimiento, el hecho de que los rendimientos del capital sean mayores que las tasas de crecimiento tiende automáticamente a aumentar las desigualdades de riqueza heredadas.

¿Entonces son solamente las conmociones externas, como las guerras, las que pueden limitar esta acumulación?

El crecimiento puede compensar el proceso de concentración. Pero un crecimiento débil no pude compensar demasiado. Tanto Marx como los neoliberales están equivocados respecto al crecimiento. Marx lo ignora, mientras que los neoliberales consideran que es la solución a todos los problemas. Para Marx, el crecimiento se debe exclusivamente a la acumulación de capital; no hay un aumento autónomo de la productividad.

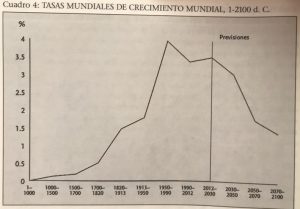

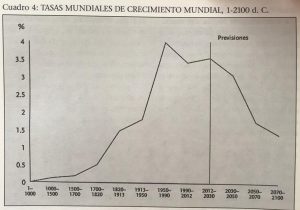

La contradicción lógica del capitalismo que identificaba Marx es que la proporción capital/renta aumenta ad infinitum, de modo que el rendimiento del capital finalmente debe caer hasta cero: el sistema capitalista es intrínsecamente inestable y de forma natural conduce a la revolución. La experiencia del siglo XX muestra que este esquema es demasiado sombrío en términos económicos (y demasiado mecánico en sus conclusiones políticas). El aumento de la productividad y el crecimiento de la población (cuadros 3 y 4) han hecho posible equilibrar la ecuación de Marx y evitar la tendencial caída de los rendimientos. Pero el punto de equilibrio solo se puede alcanzar con una acumulación y concentración de riqueza extremadamente elevada, incompatible con los valores democráticos. No hay nada en la teoría económica que garantice que el nivel de desigualdad en el punto de equilibrio sea aceptable; tampoco hay nada que garantice la presencia de mecanismos estabilizadores automáticos que puedan crear un equilibrio general.

Algunos han afirmado que la tasa de rendimiento del capital descenderá

«naturalmente» hasta el nivel de la tasa de crecimiento. Sin embargo, históricamente no hay ninguna evidencia de ello. Durante la mayor parte de la historia de la humanidad, la tasa de crecimiento era cero, pero, no obstante, había un rendimiento de los activos; habitualmente, un rendimiento medio del 4-5 por 100 de la renta de la tierra. Realmente, este era el fundamento del orden social, ya que permitía a un grupo de gente, la aristocracia terrateniente, vivir de esos ingresos. El hecho es que la tasa de rendimiento de los activos ha sido consistentemente más elevada a largo plazo que la tasa de crecimiento; eso no supone ningún problema lógico, pero sí plantea la cuestión de si en un contexto democrático es aceptable la reproducción y el reforzamiento de la desigualdad que crea semejante proporción.

En el siglo XX estaba ampliamente aceptado que las fuerzas del racionalismo llevarían a la eliminación de la renta económica, en el sentido de los excesos de rendimientos obtenidos gracias a una ventaja posicional. Esto lo podemos ver en la evolución del lenguaje. Actualmente «renta» se asocia sistemáticamente con «monopolio». Cuando se pregunta al presidente del BCE, Mario Draghi, qué hay que hacer para salvar Europa, contesta que necesitamos combatir las prácticas rentistas, con lo que quiere decir que hay que abrir sectores protegidos como los taxis y las farmacias, como si solamente la competencia pudiera purgar la renta económica. Pero el hecho de que los rendimientos del capital sean más elevados que la tasa de crecimiento no tiene nada que ver con los monopolios y no se resuelve con más competencia. Por el contrario, cuanto más puro y competitivo es el mercado de capital, mayor es la brecha entre los rendimientos del capital y la tasa de crecimiento. El resultado final es la separación del propietario y el gerente. En este sentido, el objetivo mismo de la racionalidad del mercado va en contra del de la meritocracia. El objetivo de las instituciones del mercado no es producir la justicia social o reforzar los valores democráticos; el sistema de precios no conoce límites ni moralidades. Indispensable como es, hay cosas que el mercado no puede hacer y para las que necesitamos instituciones específicas. Muy a menudo se piensa que las fuerzas naturales de la competencia y el crecimiento reorganizan incesantemente por sí mismas las posiciones individuales. Pero en el siglo XX fueron principalmente las guerras las que arrasaron por completo el pasado y repartieron de nuevo las cartas. La competencia por sí misma no garantizará la armonía social y democrática.

Le capital au XXIe siècle reafirma la importancia de la historia económica, lo que supone establecer relación con las demás ciencias sociales. Para ello, ¿cómo puede librarse la investigación del dominio de la teoría económica matematizada para llevar a cabo esa transformación?

Yo me considero tanto un científico social como un economista. Cuando estás estudiando cuestiones como la distribución de la riqueza, las fronteras son fluidas y los enfoques deben combinarse por necesidad.

Después de acabar mi doctorado en la École Normale Supérieure pasé los primeros años de la década de 1990 en Estados Unidos, dando clases en el MIT y en otros lugares, y me vi muy sorprendido por la autosatisfacción de los economistas en las universidades estadounidenses. Estaban convencidos de que sus métodos eran mucho más científicos que los de sus colegas de las así llamadas ciencias «blandas» como la sociología, la historia y la antropología. Pero su «ciencia» tenía a menudo un carácter muy ideológico.

Desde la caída del Muro de Berlín, los economistas han desempeñado un importante papel en la idealización del mercado, en Estados Unidos y en todo el mundo. A pesar de mi formación científica, siempre me ha llamado la atención la historia. Desde el principio traté de reunir datos sobre la evolución histórica de la distribución de la riqueza porque había muy poca información. Al contrario de lo que algunas veces se escucha, los datos históricos sí existen, tienes que dedicar tiempo a reunirlos, por ejemplo, en los archivos del Ministerio de Hacienda o en los registros testamentarios. No tengo nada en contra de la teoría, pero debe utilizarse con moderación: una pequeña cantidad de teoría puede explicar muchos hechos. Pero la mayor parte del tiempo los economistas hacen lo contrario. Lanzan teorías al aire, lo que les da la ilusión de ser científicos, aunque la base factual de esas teorías pueda ser muy frágil.

En varios momentos recurres a la literatura para reflejar la cambiante naturaleza de la desigualdad. En las obras de Balzac y Austen se reflejan sistemáticamente los activos y los ingresos de los personajes; los lectores de aquel momento sabían lo que significaban. En la literatura contemporánea esta escala se ha perdido: hay poco reconocimiento de la situación económica de los personajes. ¿Han adquirido las desigualdades una cierta clase de invisibilidad cognitiva que hace que sean socialmente más aceptables?

El libro surge en gran parte del miedo a que, poco a poco, las estructuras sociales estén cambiando irremediablemente sin que nos demos cuenta. Las dinámicas no son fácilmente inteligibles y hay un riesgo real de que nos despertemos para encontrar una sociedad incluso más desigual que la del siglo XIX, porque combinará la arbitrariedad de las desigualdades heredadas con un discurso meritocrático que hace a los «perdedores» responsables de su situación, por ejemplo, porque su productividad es demasiado baja. El potencial para representar estas desigualdades en la literatura se ha reducido, entre otras cosas, por la desaparición de las referencias monetarias. En el siglo XIX, cuando no había inflación, estas desigualdades se presentaban claramente. Cualquier lector entendía inmediatamente lo que significaban las sumas mencionadas en las obras de Balzac y Austen, pero el crecimiento y la elevada inflación del siglo XX barrieron por completo esas referencias. Las cifras se quedan desfasadas rápidamente y en la actualidad incluso nos puede resultar difícil relacionar un salario de la década de 1990 con un nivel de vida o una capacidad adquisitiva concreta.

De forma más general, la fe colectiva en el progreso y los crecientes niveles de vida significan que hay un rechazo a imaginar un mundo moderno tan desigual como el del siglo XIX. Desde luego, todavía no hemos llegado a esa situación, y no quiero resultar catastrofista, pero en determinadas condiciones podría suceder, ya que hay una deliberada ceguera ante la lógica de las dinámicas contemporáneas. Por ejemplo, los organismos que elaboran las estadísticas nacionales rechazan publicar los ingresos de los escalones superiores; por lo general no pasan del percentil noventa, oficialmente para no «incitar al populismo» y a la envidia. Con esta lógica, hubiera sido posible elaborar un informe en 1788 diciendo que todo estaba en orden, porque la aristocracia formaba solamente el 1 o el 2 por 100 de la población. Pero en un país como Francia o Gran Bretaña, el 1 por 100 representa a 500.000 o 600.000 personas; en Estados Unidos, a tres millones. Esa gente ocupa una buena cantidad de espacio; estructuran un orden social. El propósito no es incitar a la envidia, las distinciones sociales no plantean problemas si son útiles para todos, como establece el artículo 1 de la Declaración de los Derechos del Hombre y del Ciudadano de 1789 («Las distinciones sociales solo pueden fundamentarse en la utilidad pública»). Pero tiene en que regularse cuando empiezan a ir en contra del bien común.

El que los investigadores y las instituciones públicas no describan las desigualdades existentes en términos precisos supone una verdadera abdicación de responsabilidades. Deja el campo abierto a las listas de riqueza que publican revistas como Forbes o a los Informes sobre Riqueza Global que elaboran los grandes bancos que toman el papel de «productores de conocimientos». Pero la base metodológica de sus datos no está clara y los resultados son en gran medida ideológicos, un himno al espíritu empresarial y a las bien merecidas fortunas. Además, el simple hecho de centrarse en las «quinientas personas más ricas» es una manera de despolitizar el tema de la desigualdad. El número es tan pequeño que pierde significado. Aparenta mostrar desigualdades extremas, pero en realidad ofrece un cuadro tranquilizador. Las desigualdades tienen que comprenderse de una forma más amplia. Por ejemplo, si se consideran las fortunas superiores a 10 millones de euros en vez de 1.000 millones, ello representa una parte muy importante de la riqueza total. Necesitamos las herramientas adecuadas para representar la desigualdad. El movimiento del 99 por 100 en Estados Unidos fue una manera de hacer esto. Centrarse en el 1 por 100 más rico hace posible comparar diferentes sociedades que de otra forma parecerían incomensurables. Hablar de «altos ejecutivos» o de «rentistas» puede parecer más preciso, pero estos términos son históricamente específicos.

Las desigualdades contemporáneas algunas veces se describen como una «guerra de generaciones», en la que los jóvenes quedan privados de su herencia social, que está siendo derrochada por los nacidos en la posguerra. ¿Cuál es tu opinión sobre eso?

De los trente glorieuses surgieron dos grandes ilusiones sobre la desigualdad. La primera es el enfoque de la «guerra de generaciones», que sostiene que, con la elevación de las expectativas de vida, los activos se han convertido en una manera de trasladar el ingreso del trabajo a la jubilación. Cuando eres joven, eres pobre, pero luego acumulas ingresos que consumes cuando te jubilas. Esto ofrece una alentadora visión de la desigualdad de la riqueza, ya que sugiere que todos serán pobres y ricos por turno, algo que sería suficientemente legítimo. Pero eso representa solamente una minúscula parte de la acumulación y concentración de la riqueza: en realidad la desigualdad de la riqueza es casi tan grande entre las generaciones como dentro de ellas; en otras palabras, la guerra generacional no ha reemplazado a la guerra de clases. Una de las razones de ello es la dimensión acumulativa de la concentración: ahí donde tienes acumulación y herencia de la riqueza, la concentración se acelera. Por poner un ejemplo concreto, es más fácil ahorrar –y así acumular riqueza– cuando has heredado un piso y no tienes que pagar un alquiler. Las pensiones basadas en el sistema de reparto pueden añadirse a esto en el sentido de que contribuyen a conservar la riqueza acumulada, ya que la gente no necesita consumir su capital al retirarse.

La segunda ilusión es la teoría del «capital humano». Está basada en la idea de que con el desarrollo tecnológico la capacitación humana tendría más importancia que las instalaciones industriales, los edificios, la maquinaria, etcétera; habría cada vez más necesidad de conocimiento experto del individuo y cada vez menos necesidad de capital no humano, propiedades, activos materiales y financieros. De acuerdo con esta hipótesis, los accionistas serían reemplazados por gerentes. La realidad es que esto no ha sucedido. Si el conocimiento humano ha progresado, lo mismo ha sucedido con el capital no humano, y la relación entre los dos no ha cambiado demasiado. Se podría concebir una economía robótica en el siglo XXI en la que la participación del capital humano en la renta nacional disminuiría. Esto no equivale a decir que lo peor va a suceder. Pero el mercado no tiene un mecanismo automático de corrección. Yo sostengo que un impuesto progresivo sobre el capital privado sería uno de esos mecanismos.

En el capítulo final de Le capital au XXIe siècle resaltas el papel de los impuestos y analizas varias posibilidades para escapar de la trampa de la deuda incluyendo el reembolso, la inflación y el incumplimiento de pagos. La deuda, desde luego, es uno de los factores que promueven la perpetuación de las grandes fortunas, ya que crea rentistas financieros. ¿Por qué defiendes los impuestos como solución?

Lo que estoy defendiendo no es simplemente cualquier viejo impuesto, sino un impuesto progresivo sobre el capital, que es más apropiado que el impuesto sobre la renta para el «capitalismo patrimonial» del siglo XXI.

Esto no significa que el impuesto sobre la renta debiera abolirse. Un impuesto sobre el capital privado es crucial para combatir las crecientes desigualdades, pero también sería una herramienta útil para resolver crisis de la deuda pública con contribuciones de cada uno según su riqueza. Ese sería el ideal, difícil pero indispensable de conseguir. En el corazón de todas las grandes revoluciones democráticas del pasado ha habido una revolución fiscal y lo mismo sucederá en el futuro.

La inflación es un impuesto sobre el capital de los pobres. Reduce el valor de los pequeños activos –saldos bancarios individuales– mientras que las acciones y las propiedades inmobiliarias quedan a salvo. No es la solución correcta, pero es la más fácil. Otra posibilidad es imponer un largo periodo de penitencia, como hizo Gran Bretaña en el siglo XIX para liquidar su deuda. Pero eso puede llevar décadas y al final se gasta más en los intereses de la deuda que en inversión en educación. De muchas maneras, la deuda gubernamental es un problema falso; representa un préstamo que nos hacemos a nosotros mismos. En términos de riqueza privada, Europa nunca ha sido tan rica; son los Estados los que son pobres. Por eso se trata de un problema de distribución. Esta simple realidad ha sido olvidada. Europa tiene enormes ventajas: su modelo social, sus heredados niveles de vida; representa el 25 por 100 del PIB global. Tiene suficiente espacio geográfico para regular el capitalismo eficazmente. Pero no tiene una visión prospectiva de su propio futuro.

Apoyaste al Partido Socialista en las elecciones de 2012 en Francia y ofreciste consejo sobre las políticas fiscales redistributivas que debía aplicar. ¿Te ha sorprendido que, por el contrario el Gobierno de Hollande haya asumido las principales demandas de la Federación de Empresarios?

Realmente, no estoy sorprendido. Hollande resultó elegido principalmente porque el electorado quería librarse de su predecesor, lo que sin duda era algo bueno. Pero realmente no tenía una plataforma política que seguir.

Proporcionas una convincente proyección a largo plazo de las desigualdades que surgen de tasas de rendimiento del capital que superan a las tasas de crecimiento. Sin embargo, tu predicción sobre futuras tasas de crecimiento –del 1,2 por 100 para las economías avanzadas y del 4 al 5 por 100 para las emergentes hasta el año 2030, con un crecimiento mundial ralentizándose al 1,5 por 100 en 2050– parece apoyarse en una concepción algo mecánica de la recuperación y la convergencia. ¿Cuál es tu reacción a la opinión alternativa que resalta no la convergencia per se, sino las dinámicas capitalistas: sobrecapacidad sistémica en la producción, por ello, caída de las tasas de beneficio que impulsan el descenso de los salarios y desvían la inversión hacia productos financieros, con una demanda debilitada que se sostiene solamente por una masiva creación de crédito?

Intento basar mis conclusiones sobre las futuras tasas de crecimiento en el análisis de desarrollos anteriores que son el resultado de las fuerzas de la dinámica y la competencia capitalista. Hay que señalar que la caída de las tasas de crecimiento es el producto no solo de la convergencia, sino sobre todo del fin del crecimiento de la población. Esto hace todavía más probable que en el futuro haya una gran brecha permanente entre la tasa de rendimiento del capital y la tasa de crecimiento de la economía. Una importante diferencia entre las conclusiones de Marx y las mías es que Marx creía en la caída de la tasa de beneficio, que de alguna manera ofrece una solución económica al problema de la evolución a largo plazo del sistema capitalista. Yo no creo que exista semejante solución. A partir de la evidencia histórica y del razonamiento teórico, mi conclusión es que no hay nada que impida que la tasa de rendimiento –de la que la tasa de beneficio es solamente un componente– permanezca permanentemente más alta que la tasa de crecimiento, como sucedió hasta finales del siglo XIX y principios del XX.

Podrías decir algo más sobre los datos empíricos que utilizas para apoyar la afirmación de una tasa de rendimiento histórica –que incluye tanto las rentas, etcétera como los beneficios– del 5 por 100?

Las dos primeras partes del libro, que abordan las dinámicas de la proporción capital/renta, se apoyan principalmente en un análisis histórico de las cuentas nacionales. Estas a su vez están basadas en una gran variedad de fuentes que incluyen censos de riqueza –valores de la tierra, valores inmobiliarios, capitalización del mercado de valores–, así como cuentas de empresas, series de la renta, etcétera. El apéndice online del libro contiene una completa relación de las fuentes primarias en las que me he basado, así como todos los archivos de datos importantes, principalmente en formatos de Excel o Stata[3].

También has realizado un trabajo innovador sobre los datos fiscales. Aunque para el estudio de las desigualdades de la riqueza y la renta eso sea claramente superior a apoyarse en encuestas a los hogares, ¿no hay todavía un problema con la extendida evasión fiscal por parte de grandes empresas? Igualmente, ¿confías en que tus datos recojan por completo la acumulación de riqueza en asociaciones empresariales, como los fondos de billones de dólares que maneja Black Rock? Cuando los derechos de propiedad están divididos de maneras tan complejas, ¿es posible evitar tanto la subestimación como la sobreestimación de su impacto sobre la distribución de la riqueza?

La principal razón por la que necesitamos la transparencia fiscal –un registro global de los activos financieros, así como un impuesto progresivo sobre el capital– es precisamente porque necesitamos un mayor conocimiento democrático sobre quién posee qué. Actualmente hay una considerable incertidumbre sobre el nivel exacto de la concentración de la riqueza, y esto sirve para socavar la posibilidad de tener un debate fundamentado y democrático sobre el tipo adecuado y la configuración de la tributación. De acuerdo con los datos imperfectos que he reunido, creo que necesitamos un impuesto sobre el capital fuertemente progresivo para mantener bajo control las dinámicas de la concentración de la riqueza mundial. Pero primero y sobre todo creo que necesitamos más transparencia fiscal para producir hechos comúnmente aceptados.

Atribuyes la disminución sin precedente de desigualdades entre 1914 y 1975 principalmente al impacto de las dos guerras mundiales y a las respuestas políticas que vinieron a continuación. Tu razonamiento otorga poco peso a la igualmente sin precedente fuerza del trabajo organizado durante ese periodo, en partidos obreros y sindicatos, y no mencionas la amenaza que planteaba el comunismo en el Este como una presión sobre el capital para que hiciera concesiones en Occidente. ¿Qué papel ha desempeñado la debilitada posición del trabajo en el aumento de las desigualdades desde la década de 1980?

La disminución de las desigualdades de ingresos entre 1914 y 1945 se debió tanto al impacto de las guerras mundiales como a las respuestas políticas que las siguieron. Los cambios políticos radicales –el auge de la tributación progresiva, la seguridad social, el trabajo organizado, etc.– tuvieron un papel muy importante. Mi planteamiento es simplemente que estos cambios, incluyendo por supuesto a la Revolución bolchevique y la consiguiente amenaza en el Este, fueron en gran parte producto de las conmociones producidas por las guerras y la Gran Depresión. Antes

de 1914 no había ninguna tendencia natural hacia la reducción de la desigualdad. El sistema político era formalmente democrático, pero realmente no daba respuesta al elevado y creciente nivel de concentración de la riqueza. La reducción de la desigualdad durante el siglo XX fue en gran parte producto de violentos levantamientos políticos y no tanto de una pacífica democracia electoral. Creo que esto ayuda a explicar la fragilidad del consenso sobre el que se construyeron algunas de las primeras instituciones y por qué han sufrido graves ataques desde las décadas de 1970 y 1980. La caída del comunismo en torno a 1990 claramente también contribuyó en las dos siguientes décadas al ascenso de una fe ilimitada en el capitalismo del laissez-faire.

Pones en duda que los sostenidos niveles de desigualdad que predices para el resto del siglo XXI sean compatibles con los valores democráticos. ¿No estás idealizando unas formas democráticas que han presidido imperturbables el crecimiento de la desigualdad durante las cuatro décadas pasadas? Con la caída de la participación electoral y con la convergencia programática de los partidos de centroizquierda y centroderecha, el apoyo de un simple 27 por 100 de los votantes es suficiente para regresar a un gobierno promercado, como hemos visto en Grecia. ¿Qué razón hay para pensar que este esquema no sobreviva al siglo XXI?

No soy especialmente optimista sobre el futuro. Las lecciones del pasado sugieren que las perturbaciones violentas a menudo desempeñan un papel importante y que las instituciones democráticas formales no siempre responden al crecimiento de la desigualdad, especialmente porque las elites financieras pueden apropiarse de ellas. Pero quiero creer que podemos aprender de pasadas catástrofes y encontrar maneras más pacíficas y sostenibles de regular las dinámicas capitalistas.

Sobre el autor: Thomas Piketty es economista. Desarrolla actividades como investigador y director de Estudios de la la École des Hautes Études en Sciences Sociales (EHESS). Actualmente es profesor asociado de la Escuela de Economía de París. Es autor del libro publicado en 2013 en francés Le Capital au XXIe siècle (El capital en el siglo XXI publicado por el Fondo de Cultura Económica en español y en inglés Capital in the Twenty-First Century publicado en 2014)

Esta entrevista fue publicada en la revista New Left Review (Segunda época) n°85 de abril de 2014. Se reproduce por gentileza de sus editores.

[1] Thomas Piketty, Le capital au XXIe siècle, París, 2013; Capital in the Twenty-First Century, Cambridge (MA), 2014. Este texto se basa en una entrevista realizada por Alice Béja y Marc-Olivier Padis, «Le retour du capital et la dynamique des inégalités», Esprit, noviembre de 2013; las seis últimas cuestiones fueron planteadas por la NLR.

[2] T. Piketty, Les hauts revenus français au xxe siècle: inégalités et redistributions, 1901-1988, París, 2001.

[3] Disponible en piketty.pse.ens.fr/capital21c.